文章导读: 1、养老保险跨省转移后,若到了退休年限怎样计算 2、社保异地转移后,时间会重新计算吗 3、...保险之间转移的,缴费年限和个人账户...

2024-09-20 0 养老保险转移后缴费年限怎么算的

近几年大环境不好,很多企业都在降薪裁员,因此又掀起了一波“考编考公热”。

求上岸的朋友图的无非就是“铁饭碗”,工作稳定。当然,还有丰厚的福利待遇,尤其养老金待遇。

有关数据显示,2023年企业职工的养老金平均水平为3000元左右,而机关事业单位养老金平均水平却达到了7000元左右。

这养老待遇是真的好!也难怪大家都说宇宙的尽头是编制了。

不过,大家先别急着羡慕。就在今年,体制内外会迎来“养老金全面并轨”,体制内部分朋友的养老金要“缩水”了!

这是咋回事?赶紧跟着懂保君来了解一下吧!

1

什么是养老金并轨?

2014年10月以前,我国实行的是养老金双轨制,即体制内和体制外并行两套养老金制度。

体制内(机关事业单位)退休制度:

职工不用缴纳养老保险费,退休后由国家财政统一支付退休金;

领多少主要跟职务、职级、工龄等挂钩,职务职级越高、工龄越长,领到的养老金就越多。体制外(企业职工)退休制度:

个人和单位共同缴纳养老保险费,退休后由个人账户和统筹账户支付养老金;

领多少主要看缴费基数和缴费年限,多缴多得、长缴多得。因为制度不同,体制内人员的养老金一般可以达到退休前工资的70%-90%,体制外人员则只能领到退休前工资的30%-40%,差距之大,可见一斑。

这种双轨制不仅加剧了社会养老待遇的不公平,也阻碍了人才在不同性质单位间的流动。

为解决这些问题,2014年10月,我国开始推进“养老金并轨”,体制内外采用一样的缴费规则和待遇计发方式。

缴费规则统一:

“社会统筹”和“个人账户”相结合——

统筹账户:单位缴纳部分进入统筹账户,退休后国家按一定标准进行分配;

个人账户:个人缴纳部分进入个人账户,里面的资金归个人所有,退休后国家按计发月数分配给个人。待遇计发方式统一:

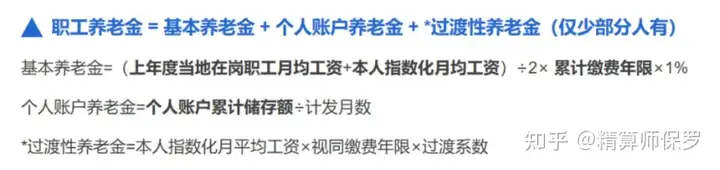

职工养老金=基本养老金+个人账户养老金+过渡性养老金。

当然,制度改革并不是一蹴而就的,为了保证制度平稳过渡,国家还设置了10年过渡期。

2024年10月,正是过渡期结束的时间点,届时养老金将实现“全面并轨”,真正统一!

2

哪些人的养老金会缩水?

养老金并轨,主要影响的是体制内养老金,但并非所有体制内职工都会受到影响。

为了保证制度合理衔接、平稳过渡,国家根据参加工作时间和退休时间,将体制内职工划分为“老人、中人、新人”。

这三类人的养老金按“老人老办法、新人新办法、中人过渡办法”的原则来确定:

老人:依旧按退休前的职务、职称以及工龄计算,待遇不变;

新人:按最新计发标准,也就是与企业职工一样的计算方式;

中人:新老办法对比,保低限高,可以多领一笔过渡性养老金。(相关阅读:《养老保险居然分老人、中人、新人!待遇有什么区别?》)

综合来看,养老金并轨对“老人”没有影响,对2024年10月前退休的“中人”影响较小,对2024年10月后退休的“中人”和“新人”影响最大,这部分人的养老金将会缩水。

同时也意味着,未来养老金替代率很难再达到70%-90%这么高了。

3

养老金替代率下降,有什么影响?

所谓养老金替代率,指的是退休后领取的养老金和退休前工资收入的比例。

根据世界银行的建议,一个人要维持退休前的生活水平,养老金替代率不应低于70%。

举个例子,假如退休前月均工资有1万元,那么退休后每月要有7千元或以上的养老金,才能过上比较好的退休生活。

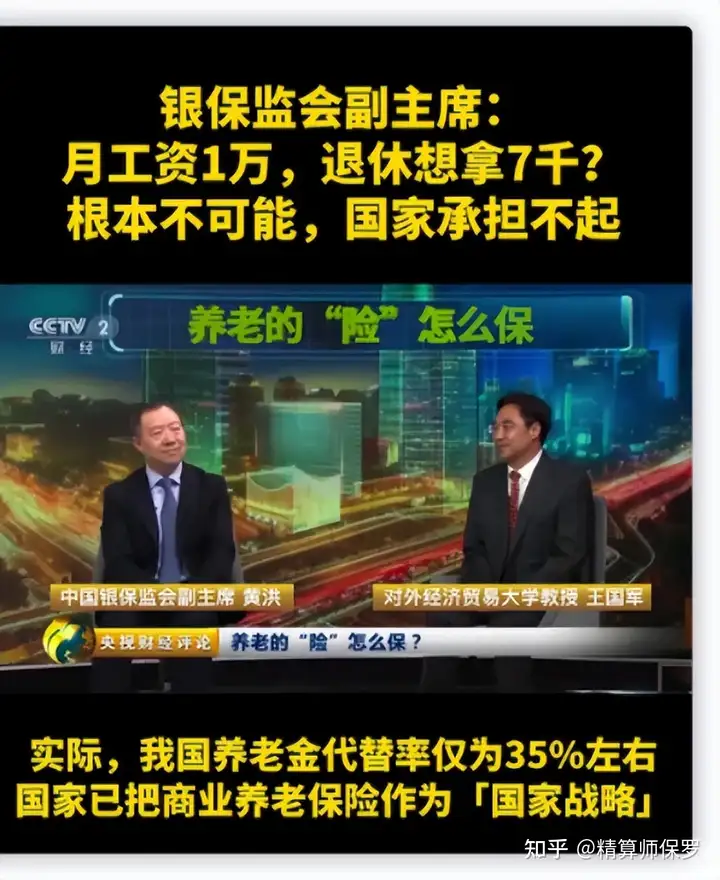

但我国职工的养老金替代率,自2000年以来就在持续走低了,目前大约只有40%的水平,远低于世界银行建议。

就连银保监会原副主席也说过,“月工资1万,退休想拿7千,是根本不可能的,国家承担不起。”

另一方面,随着人口老龄化加深,我国现收现付的养老金制度也岌岌可危。

交钱的年轻人少,领钱的老人多,社保基金缺口正越来越大。未来大家都难逃养老金缩水的命运,毕竟现在体制内外都执行统一的养老制度了。

很明显,躺平靠国家养老的时代已经过去了。要想提高养老金替代率,维持好退休生活水平,还是得靠我们自己。

最好的方式就是提前做好养老规划,在社保之余做额外的养老储备。

目前的商业养老储蓄工具有很多,能够同时兼顾安全稳定、收益可观的要数商业养老保险,主要是养老年金险、增额终身寿险这两种。

养老年金险:

跟目前的社保养老金一样,是DB型养老金,活到老、领到老,对冲长寿风险。

无论退休后活到什么岁数,都保证起码有口饭吃,解决基本生活需求,不怕“人还活着、钱没了”的长寿悲剧,可以用作社保养老金的补充。

增额终身寿险:

它是DC型养老金,相比养老年金险,资金运用更为灵活:

没有固定的领取日期,只要满足一定条件(减保金额、减保频率)就可以灵活地通过“减保”取出资金,满足养老资金需求。

如果希望提高养老生活品质,那么可以考虑在自己的养老配置中增加增额终身寿险。

另外大家也可以根据自身情况,在养老保险外再配置一些风格偏积极的产品(比如定投指数基金)来提高养老储蓄的整体收益。

当然,以上只是一个笼统的养老金规划建议。

具体到每个人身上,因为财务情况不同、风险偏好不同、对养老生活的期望不同,实际适合的储蓄方式也会有所不同,所以还是建议大家基于自身需求和财务状况去做一个科学的养老规划。

内容整理:懂保汇小程序

懂保汇,致力于帮助用户解决关于保险的各种问题。从购买前的基础认知:产品百科、测评、比较,售前咨询等,到购买、保全、理赔等环节,助力大家在购买保险这件事上,先懂再买,买对保险。

懂保汇,贯彻先懂保,再投保的理念,帮助每一位消费者买的明白,买的放心。相关文章

文章导读: 1、养老保险跨省转移后,若到了退休年限怎样计算 2、社保异地转移后,时间会重新计算吗 3、...保险之间转移的,缴费年限和个人账户...

2024-09-20 0 养老保险转移后缴费年限怎么算的

文章导读: 1、延迟退休2025年执行吗 2、关于延迟退休的最新官方消息 3、什么时候延迟退休 4、国家延迟退休最新政策 延迟退休202...

2024-09-20 0 关于延迟退休的事

文章导读: 1、延迟退休的四种方式 2、对于延迟退休,为什么表现出不同的态度? 3、人社部明确不会延迟退休 延迟退休的四种方式 1、- 第一...

2024-09-20 0 延迟退休的态度

文章导读: 1、保险交费是20年,起止年限怎么算? 2、20年社保退休金多少 3、医保交不够20年到退休怎么办 4、社保缴费基数3321....

2024-09-20 0 最低缴费年限20年怎么算

文章导读: 1、个人怎么交养老保险? 2、个人怎么交养老保险 3、个人养老保险第一次怎么交费 4、个人养老保险怎么办理 个人怎么交养老保...

2024-09-20 1 个人缴纳养老保险怎么办理

文章导读: 1、马鞍山社保个人怎么交 2、马鞍山居民养老保险缴费时间 3、安徽马鞍山养老保险买多少年就可以不买了 4、马鞍山补缴养老保险1...

2024-09-20 0 马鞍山居民养老保险缴费年限

文章导读: 1、社保最低年限会不会增加到20年 2、社保最低缴费年限延长到20年什么时候执行? 3、医保缴费年限达不到20年,退休如何享受医保...

2024-09-20 3 最低缴费年限会延长到20年吗

文章导读: 1、退休了医保没交够年限怎么办 2、50岁退休医保没到25年怎么办 3、养老交够年限了医保不够怎么办 退休了医保没交够年限怎么办...

2024-09-20 3 养老保险退休了医保没交够年限